一年内到期债务18.5亿元,贝因美难逃困局

记者 | 袁颖琪

编辑 | 陈菲遐

被撤销“退市风险警示”仅仅过去一年,贝因美(002570.SZ)2019年净利润重回亏损泥潭。再度的业绩“变脸”,使深交所紧急发布了年报问询函。

日前,贝因美回复了深交所关于2019年年报的问询函。但问询函的回复内容,确实暴露了贝因美潜在的一些风险。恒天然离场后,贝因美的困局依然难解。

流动性偏紧,偿债压力大增

问询函共计13个问题,提到了关于流动性、亏损等多个问题。其中第四个问题提到了货币资金紧张等问题。

这一问题的背后,是贝因美近年盈亏交替的情况。从2016年开始,贝因美营业收入急剧下滑,经营业绩出现较大亏损。此后,除了2018年实现微利保壳成功,至今其他年份均为亏损。2019年,贝因美净利润亏损1.03亿元,同比下降350.73%。2020年一季度,在疫情的不利影响下,贝因美又实现了盈利。

盈亏交替同时也影响到了经营性现金流。2016年至今,除了2018年唯一的一次经营性现金流转正之外,其他年份均呈大幅流出的趋势。这严重损害了贝因美的造血能力。

为了维持正常经营,贝因美从2016年开始大幅举债。2016年贝因美的资产负债率增加20个百分点,达到51.6%。到了今年一季度,贝因美的资产负债率已经升高到64.2%。

基于这种背景,交易所针对贝因美的负债问题提出了问询。

从贝因美的回复来看,情况不容乐观。贝因美的负债结构显示,截止今年一季报,贝因美的短期借款为17.79亿元,相较去年末增加60.13%。除此之外,贝因美还有0.7亿一年内到期的非流动负债以及1.46亿长期负债。有息负债总额高达20.06亿元,其中,18.5亿将在一年内到期。

而贝因美账面仅有现金7.37亿元,资金缺口超过10亿元。根据回复函,账面现金中,还有约3.67亿元货币资金处在质押中。此外,贝因美并无其他流动性较强的金融资产可供还债。也就是说,贝因美实际可用来还款的资金不足4亿元。

资金的缺口还影响到了股票的回购。2019年,贝因美还承诺将以不低于2.5亿元,不高于5亿元的资金回购公司股票。回购价格不超过7.5元/股。本次回购的股份将用作管理团队的员工持股计划。但可能是因为资金方面的原因,贝因美的回购计划本应在今年5月份完成。但一年时间,贝因美的股价尚处在低位,贝因美却只回购了828.6万股,所用金额4600万元,与承诺的2.5亿至5亿相差甚远。贝因美延长了回购计划到2021年5月24日。

股东也未能给与贝因美太多的支持。贝因美的大股东贝因美集团有限公司已经将其所持有的94.8%的贝因美的股权质押。最近质押的一笔是在今年6月18日,质押4800万股,市值约为2.87亿元。

乳铁蛋白价格上涨10倍侵蚀利润

贝因美问询函中透露的第二个问题涉及毛利率,而其中采购金额的变动值得深究。

数据显示,2019年贝因美前五大供应商的采购金额占比从26.2%上升至34.9%,合计为5.05亿元。其中,第一大供应商是贝因美的关联方恒天然的子公司,主要采购基粉。根据贝因美回复函,第三大供应商为乳铁蛋白的供应商,采购金额为1.3亿元。

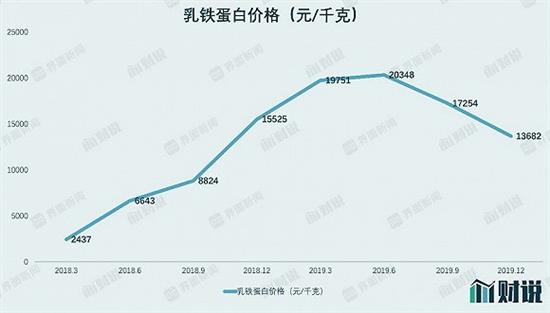

对于供应商采购集中度上升,贝因美的解释为采购价格上升。其中乳铁蛋白价格更是暴增10倍。根据贝因美提供的数据,贝因美采购的乳铁蛋白的单价在2018年一季度还只有2436元/千克,到了二季度乳铁蛋白的采购价就开始上涨,到了2019年第二季度达到顶峰,为20348元/千克,随后下降。

乳铁蛋白价格突然上涨,主要是因为我国在2017年7月实施的食品安全国家新标准《食品营养强化剂乳铁蛋白》,对乳铁蛋白的理化指标进行了修改,其中将乳铁蛋白纯度从90%提升至95%。这导致市面上的部分原料无法再符合这一标准,一时形成了乳铁蛋白供不应求的状态。

一般情况下乳铁蛋白的市场售价在2000-3000元/公斤,但是新标准出来之后,其价格便开始疯涨,还一度涨至近3万元/公斤,价格涨幅超过10倍。目前国内没有乳铁蛋白生产商,国际上生产乳铁蛋白的供应商总数也并不多。随着国外企业加大了乳铁蛋白的生产能力,比如2018年4月新莱特宣布投资1800万美元,将乳铁蛋白的生产能力翻倍,供不应求的市场格局才得到了一定程度上的缓解,价格开始下滑。

乳铁蛋白价格的大幅上涨,影响了贝因美奶粉品类的毛利率。2018年和2019年,贝因美奶粉的毛利率分别为53.01%和54.51%,而2017年时贝因美的毛利率为61.64%。贝因美的毛利率骤然下滑主要是受乳铁蛋白涨价的影响。贝因美在2019年的下半年通过谈判,完成了对乳铁蛋白的锁价。即便如此,除非乳铁蛋白价格回落至正常,否则贝因美的奶粉毛利率也难回到2017年时的60%以上的水平。对于净利率本就堪忧的贝因美来说,毛利率大幅下滑对其盈利能力打击不小。

贝因美的进退两难

盈亏交替、恒天然离场、被交易所问询,贝因美的逆袭之路并不顺利。

贝因美由于决策失误,错过了国产奶粉发展的黄金期。

我国奶粉行业自三聚氰胺事件之后就被国外奶粉品牌占据绝对主导地位。2016年开始,随着中国飞鹤(6186.HK)和伊利股份(600887.SH)等国产奶粉品牌崛起,国产奶粉渐渐的赢回一些市场份额。目前,国产奶粉的市场份额略低于50%。但是,在这一段时间,贝因美却因为渠道存货积压,进入了深度调整期。营业收入也从2015年的超过45亿,降至此后的20多亿。竞争对手则抓住机遇,大力发展。到了2018年,中国飞鹤的销售额到达115亿元。伊利股份奶粉及奶制品板块销售额达到80.45亿元。君乐宝的奶粉销售额也达50亿元,超过了当年的贝因美。

国外奶粉在一、二线城市有绝对优势,国产奶粉主要是在三、四线城市展开竞争。经过多年发展,低线城市的行业集中度已经大幅提高。目前三四线市场已被7、8家品牌占领,这种情况下,贝因美想要抢回已经失去的市场份额并非易事。

贝因美的产品定位也存在问题。目前,我国奶粉高端化趋势明显。奶粉市场上,超高端产品增速最快,为57.1%。高端增速为27.7%。售价在290元/kg以下的奶粉的市场规模在缩小,这正是贝因美主要产品所处的价格带。贝因美虽然有推出高端产品的计划,但还没有成功打造出一款高端或超高端大单品。这对其竞争力也将产生不利影响。

国产奶粉因为品牌力不足,更多需要靠渠道推动,因此导致销售费用普遍占比较高。贝因美的情况更是如此。同样是国产奶粉企业的中国飞鹤和雅士利国际(1230.HK),销售费用占营业收入的比值在30%-40%之间,而贝因美的销售费用占比都在40%以上。甚至有些年度达到了50%-60%。

超高的销售费用直接导致贝因美盈利能力堪忧。在竞争格局越来越清晰的奶粉赛道上,贝因美想要重回前三甲,恐怕将面临一场硬仗。目前,贝因美显然还未找到发力点。

新闻推荐

用智能合约实现金融会是一种什么形态?诸如Libra或者央行数字货币,将来如果附加上智能合约,应该怎么去设计?随着区块链技术与...

- 相关推荐:

-

新基金发行超级周来了:南方鹏华、汇添富、易方达等披挂上阵2020-07-13 10:16六部门下发《通知》 高职院校可对农民工等单独编班2020-07-13 08:43毕业季,听没毕业的人这样说……2020-07-13 11:13

- 猜你喜欢:

-

估值修复行情结束了吗:金融股还有多少空间 哪些股仍处低位2020-07-13 08:59上海成立科创板AI产业工作站2020-07-13 08:27避险需求走强 推动金价创新高2020-07-13 11:04