苹果 TV+、Disney+纷纷入局,美国流媒体价格战一触即发

作者:吉拉夫

苹果或许从未遇到过如此瓶颈期。硬件需求疲软的市场压力硬生生逼迫这一硬件科技巨头在内容生产与流媒体业务上寻求突破。

在今年3月底举行的苹果发布会上,苹果公司正式推出原创视频服务苹果TV+,斯皮尔伯格领衔一众好莱坞演员、导演为苹果流媒体业务站台,阵仗着实让现有的美国流媒体平台吃了一惊。

这标志着苹果正式在流媒体业务上发力,向Netflix、Hulu、Amazon等流媒体平台发出挑战。

当然,相对于苹果的搅局与带来的威胁相比,在这一领域打拼多年的Netflix还有一个更大的对手Disney+。Disney+对Netflix的冲击将是全方位的。

Disney+推出会员价

美流媒体价格战一触即发

2019年4月12日,Disney宣布将于7个月后,也就是11月12日正式推出付费会员服务Disney+,月付价格为6.99美元,年费价格为69.99美元。

到2025年前,Disney希望其流媒体业务能够在全球吸引6000-9000万用户,其中三分之一来自于美国,三分之二来自于其他国家。在原创内容方面,Disney打算投资20亿美元。

至此,Disney针对流媒体科技巨头Netflix的战略愈加清晰——将自家在国际上备受欢迎的电影、电视剧和影视角色进行整合,在自家流媒体平台上线,并使消费者以最低的价格享受超值的娱乐服务。

在Disney宣布这一消息后,市场反应也颇为积极,当日周五Disney股价大涨10%,是其近十年来最大单日涨幅。

对Netflix来说,这一消息无疑是一巨大打击。

今年1月15日,Netflix刚刚宣布全面上调美国用户的会员费。基础套餐从7.99美元上升至8.99美元;最受欢迎的标准套餐从10.99美元上升至12.99美元;高级套餐从2017年的13.99美元提高到现在的15.99美元。Netflix调价之后,其最高档服务套餐已经超越 HBO Now,成为了价格最贵的主流流媒体视频服务。

Netflix 在北美最大的竞争对手 Hulu 也没闲着。Hulu宣布从今年 2月26日起,最基本套餐从每个月的7.99美元调降至每个月5.99美元,并保证广告时间不会因此而增加。无广告的方案则维持每月11.99美元,但是其互联网电视直播服务Live TV 的价格从之前的 39.99 美元上调到了 44.99 美元。

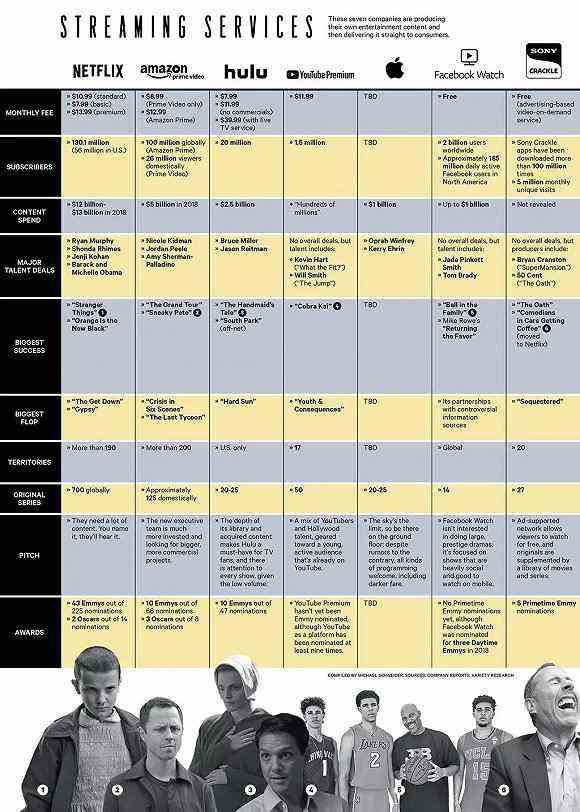

Variety统计显示其他流媒体平台中Amazon Prime Video每月价格为8.99美元到12.99美元不等,Youtube的月付价格为11.99美元。

由此来看,Disney+的价格定位着实让刚涨价的Netflix有些措手不及,也让本来默契定价的流媒体服务商有些尴尬,无法涨价却又要面临内容支出压力的美国流媒体服务商可能要勒紧裤腰带过日子了。

流媒体价格战背后逻辑

1. 抢占新用户、挤占原市场

各大流媒体平台的价格调整无疑是对自己战略定位深度考量后的结果。其目的非常明确,那就是通过调整价格抢占新用户、挤占原市场。

对于Hulu来说,一涨一降的价格定位策略非常清晰。其对标Netflix 的“流媒体视频服务"准备通过降价提升竞争力,对标传统有线电视的“电视直播服务"则存在巨大盈利空间。

Hulu将最基本套餐从每个月的7.99美元调降至每个月5.99美元,并保证广告时间不会因此而增加,展现出其希望通过较低价格吸引新用户的姿态。

2017年莱齐曼研究集团报告显示,美国有线电视有线电视用户平均月花费85美元,而卫星电视用户每月花费100美元。以此来看Hulu开展的电视直播服务存在巨大的价格上涨空间。

相对于Hulu,Disney+定价6.99美元更能展现出其挤占当前市场的野心。会员数量成为决定Disney+能否持续发展的核心因素。

Grand View Research研究发现,全球视频流媒体服务市场价值366.4亿美元,到2025年将达到1245.7亿美元。在美国,视频流媒体服务的家庭数量已经超过了电视,69%的家庭拥有视频流媒体服务,而65%的家庭拥有电视。

巨大的市场红利潜力让每个流媒体平台趋之若鹜。但是不得不承认,美国流媒体市场用户增长速度正在趋缓,用户群体固化程度加深。

刺激流媒体用户增长最有效的方式,无疑是降低入会费用门槛。

6.99美元的定价可以说是一种杀敌一千自损八百的短视行为,但低价所吸引的用户数量与规模正是将来时机成熟“割韭菜"的必然选择,这一点从Netflix三次的价格调整中就不难看出。

2019年4月16日,Netflix第一季度财报公布,其净增加付费用户创最高纪录,但Netflix公布的二季度盈利、收入和新增用户预期均不增反降。

Netflix预计二季度新增付费用户500万,同比下降8%,30万来自美国,470万来自海外,而之前有分析预期第二季度Netflix会员数会增加609万,美国61.7万,海外547万。

由此看来,虽然短期内Disney+对Netflix冲击不会明显,但很难保证11月12日Disney+上服务上线后,Netflix的会员数不会出现负增长的现象。

2. 垂直而多样的内容

Disney+之所以敢与Netflix一争高下,垂直而多样的内容是其打价格战的一大利刃。

Disney在2018年获准收购福克斯,自此Disney拥有了3大流媒体支撑平台:Disney+提供家庭娱乐,ESPN+提供体育赛事直播,以及对抗Netflix的Hulu。

收购福克斯同时给迪士尼带来辛普森一家的播放权。再加上Disney自己在动画,尤其是家庭娱乐板块的绝对统治力,Disney+在家庭娱乐方面的垂直服务能力大大增强。

除逐步收回发放给其他平台自制内容版权之外,Disney还宣布在自家流媒体平台上线的第一年制作超过20部原创电影,并在自家Disney+平台上播放。

3. 产品生态丰富提供资本支撑

Disney与苹果之所以敢于向竞争激烈的流媒体市场进军,强大的资本支撑是最基础的支撑因素。

目前苹果市值超9500万美元,Disney超2000万美元,Netflix仅有1500万美元。由此来看,Netflix想要与刚入场的科技与内容巨头掰手腕,恐怕有些心有余而力不足。

苹果公司2019财年第一财季(即2018自然年第四季度)财报显示,苹果在2019财年第一财季收营收843.1亿美元,净利润为199.65亿美元,当季iPhone净销售519.8亿美元。

由此看来,内容与流媒体业务并非苹果主业。但是,苹果复杂的产品生态却可以为开展流媒体业务提供雄厚的资本支持。

Disney去年公布的财报显示,公司2018财年全年营业收入594.34亿美元,盈利125.98亿美元。主题乐园及度假区业务和电影部门的强劲表现使得Disney的产品生态也更加丰富,抗风险能力也加强。

但反观Netflix,其业务较为单一,且债务一直处于飙升的状态。

Netflix近年来强调在内容,尤其是自制内容方面的投入,导致债务不断累积,从2016年的33.6亿美元飙涨3倍达到2018年的103.6亿美元。

其最新的第一季度财报显示,Netflix用于经营活动的净现金流流出达3.8亿美元,高于去年同期的2.37亿美元。截至第一季度的自由现金流为负4.6亿美元,较去年同期的负2.87亿美元又有所扩大。

随着越来越多的流媒体平台加入,一场厮杀必可避免,Netflix现有市场版图也势必遭到挤压。但随着各大平台对内容方面的投入加大,价格野蛮竞争的时代终将会结束,更加健康的流媒体发展,甚至更复杂的影视行业形态将会形成,一家独大的时代终将结束。享受低廉价格而入局的韭菜终将会被收割。

来源:影视前哨

原标题:苹果 TV+、Disney+纷纷入局,美国流媒体价格战一触即发

新闻推荐

早报4月19日讯经中国证监会同意,中国金融期货交易所进一步调整股指期货交易安排:一是自2019年4月22日结算时起,将中证500股...

- 相关推荐:

-

中老年朋友圈都爱发些啥?2019-04-20 08:31中金所: 调整股指期货手续费 中证500交易保证金2019-04-20 08:30丁香园将推出国内首个医护互助保险2019-04-20 09:10

- 猜你喜欢:

-

住房和城乡建设部对部分房价、地价波动幅度较大的城市进行预警提示2019-04-20 11:12住房和城乡建设部 落实房地产长效调控机制2019-04-20 10:37住房和城乡建设部: 对房价地价波动幅度较大城市进行预警提示2019-04-20 09:07