罗普斯金拟“卖子”增收 监管发函问询

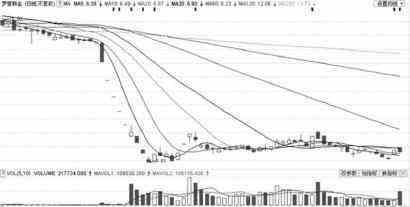

罗普斯金日K线图

■本报记者 苏启桃 实习生 范欣雨

时间进入12月中旬,2018年“余额”也越来越少,上市公司冲刺业绩进入最后阶段。《金融投资报》记者注意到,在冲刺阶段,有上市公司手段百出,可谓无所不用其极,罗普斯金(002333)就是一例。12月10日晚间,罗普斯金公告称,拟5.28亿元出售两亏损子公司给关联方,次日股价强势涨停,扭亏为盈似乎有望。但“卖子”冲业绩疑点重重,12日公司及审计机构就遭深交所问询,关注重点就是此关联交易对业绩的影响及会计处理合规性。

预计投资收益9000万

根据罗普斯金12月10日晚间的公告,公司拟将子公司铭德铝业和铭镌精密的100%股权出售给特罗普,转让价格为5.28亿元。由于交易对方特罗普系公司控股股东罗普斯金控股有限公司的全资子公司,且交易金额较大,此次交易构成重大关联交易。

资料显示,本次交易采用收益法和成本法进行评估,并采用成本法确定评估结论。标的资产股东全部权益2018年6月30日的评估价值合计5.28亿元,与经审计账面净资产合计4.36元相比,增值9173.19万元,增值率为21.05%。

铭德铝业和铭镌精密属于产业链上下游关系,铭镌精密主要从事铭德铝业下游铝加工业务。由于铭德铝业“固定资产投入较大,短期内无法达到盈亏平衡,持续亏损”,罗普斯金考虑到整体经营业绩水平,拟剥离公司铝工业型材业务。

公司表示,出售这两家子公司,有利于提高资金的使用效率,整合公司优势资源,将公司主营业务集中在建筑铝型材、铝合金门窗及幕墙业务中,利用二十多年在铝门窗行业摸爬滚打积累的经验,继续挖掘公司该领域的优势。

事实上,对于主营铝挤压材产品的罗普斯金而言,“卖子”冲业绩已是最后的办法。2017年,公司营收10.32亿元,同比增长5.66%,但净利润却亏损4051.83万元;今年前三季度公司营收7.88亿元,同比增长4.68%,净利润为-6999.11万元。

《金融投资报》记者发现,在此之前,公司为改善业绩也做出多番“努力”,如曾筹划跨界投资医疗健康企业,其控股股东也曾筹划转让部分股份,但均以失败告终。

值得注意的是,公告称,此次出售铭德铝业和铭镌精密预计会给公司增加投资收益9173.19万元。而这笔钱到账,也意味着,2018年罗普斯金大概率能够扭亏为盈,公司也就能避免被“披星戴帽”。

深交所提出五大疑问

突击“卖子”冲刺业绩公告一出,次日罗普斯金股票涨停报收。但随着股票涨停,12月12日深交所问询函也接踵而至,提出五大问题高度关注公司此关联交易。

此次关联交易对手方特罗普2017年末的总资产仅为8167.53万元,但支付安排为特罗普在股权转让协议签署后10个工作日内支付10%的股权转让款5275.92万元,在股权转让协议生效后60个自然日内支付不低于41%的股权转让款21631.27万元,在标的股权过户后180个自然日内支付剩余49%的股权转让款25852.01万元。一个总资产8000万且自2003年成立以来从未开展经营、2017年营收0万元、亏损11.12万元的公司,要在6个月内支付完成自身资产6.6倍的款项,深交所要求罗普斯金结合特罗普财务状况、资金来源等说明其履约能力,转让款收回风险以及公司拟采取的收款保障措施。

对于此次关联交易将产生9173.19万元投资收益,深交所也存疑虑,要求公司说明作出如此预计的原因及合理性,并结合本次交易对手方与公司的关联关系、股权转让款支付安排、股权交割安排等,说明本次交易的收益确认时点与金额、具体会计处理,是否属于权益性交易以及是否符合《企业会计准则》的相关规定。

另外,公告仅披露,今年上半年铭德铝业销售收入9507万元,净利润亏损1415万元,铭镌精密销售收入462万元,净利润亏损61万元,深交所要求公司补充披露最近三年两标的的主要财务数据。同时要求说明此次交易按成本法评估结论作为评估结果的原因,并分析本次评估增值21.05%的合理性。

值得注意的是,本次交易完成后,铭德铝业、铭镌精密将成为罗普斯金的关联方,深交所要求公司详细说明公司未来避免与铭德铝业、铭镌精密发生同业竞争或者发生显失公允的关联交易拟采取的具体措施,相关具体措施的保障机制。

值得一提的是,深交所此次还专门给罗普斯金的审计机构安永华明会所发去关注函,明确表示请会所做好罗普斯金2018年度财务报告审计工作,重点关注公司上述股权出售事项对公司业绩的影响及会计处理的合规性,并充分关注公司收入、成本、期间费用确认和计量的准确性、相关会计处理的合规性,以及资产减值准备计提的充分性、公司持续经营能力等。

新闻推荐

12月12日,以“科创新时代、并购新征程”为主题的中关村并购峰会,在北京中关村国家自主创新示范区会议中心召开。峰会发布了...

- 相关新闻:

-

中化国际进军新能源汽车 拟聚焦新能源、新材料产业2018-12-12 22:23ofo败局:最昂贵的试错2018-12-13 01:00行情持续低迷 顶级高手的产品销售遇冷2018-12-13 01:21

- 猜你喜欢:

-

奇瑞捷豹路虎持续深化在华品牌实力 聚焦本土化需求推出多款2019年款新品力作,夯实完善体系,给车主带来纯正英伦体验2018-12-13 01:02腾讯音乐上市 在线音乐仍寻求变现 腾讯音乐娱乐赴美上市拟募资超10亿美元;直播、K歌成新方向;在线音乐平台走差异化变现路线2018-12-13 01:02经纬张颖 2019,对创业团队只会更苛刻2018-12-13 01:02

- 评论:(罗普斯金拟“卖子”增收 监管发函问询)