打破利差幻象:中国央行不必加息保汇

2017年12月14日,美联储公布利率会议决议,并宣布加息25个BP,联邦基金利率区间由1.0%-1.25%上升为1.25%-1.50%。美联储此次加息符合市场预期。当天,中国央行也随之上调公开市场操作利率,分别上调7天和28天逆回购利率以及1年期MLF利率5个BP。对于中国央行此次跟随加息,有市场观点解读为央行保汇率压力之下的被动加息。我们认为,本次和未来相对一段时间内,央行出于保汇率而加息的可能性并不大。

所谓的央行被动加息保汇率,具体逻辑如下:

当美联储选择加息之后,中美利差会随之扩大,从而使中国在短期内面临资本外流和人民币贬值压力。为缓解上述压力,中国央行不得不被动加息。

这一逻辑乍看起来似乎可以解释央行此次跟随加息原因。如果上述逻辑成立,那么未来一段时间,随着美联储继续加息,中国央行就不得不跟进加息,通过维持中美利差来保证汇率的稳定。

但上述逻辑是否真的成立呢?事实上,即使抛开中国金融去杠杆的大背景,被动加息保汇率的逻辑亦存在诸多问题。接下来,我们逐一对上述逻辑链条进行分析。

(1)未来美联储加息会缩小中美利差?

根据美联储去年12月份议息会议公布的加息点阵图显示,较多的美联储委员倾向于使联邦基金利率在2018年达到2.0%-2.25%的区间,表明美联储在明年大概率会加息三次。从长期来看,绝大部分美联储委员认为联邦基金利率应处于2.75%-3.0%的区间。因此可以判断,美国未来一段时间将持续处于加息通道,唯一存在的分歧仅仅是加息节奏。

图1:美联储加息点阵图。数据来源:美联储官网,北大汇丰海上丝路研究中心

图1:美联储加息点阵图。数据来源:美联储官网,北大汇丰海上丝路研究中心

我们需要回答的问题是,当美联储选择继续加息之后,中美利差是否必然会缩小?答案恐怕是否定的。

从短端利率来看,早在2017年美联储连续加息之前,中国短期利率已经开始走高。2017年初,中国央行连续两次上调货币政策利率,中国1年期国债利率曲线明显要陡于美国1年期国债曲线,中美短期利差也在不断扩大。随着全球各大央行纷纷加入紧缩的行列,较大的短期利差给中国央行的货币政策预留了充足的空间。

从长端利率来看,中美十年期国债利差并没有随着美联储加息而缩小,反而全年表现出了扩大态势。其中的重要原因在于美国国债市场上“格林斯潘之谜”重现。也就是说,美国加息虽然抬升了短端利率,但对长端利率的影响却不大。这主要是受通胀持续疲软影响,以及市场对美国经济基本面并没有想象的那么乐观。因此,连续加息之下,中美长期利差未必会缩小。

此外,2018年中国国内通胀中枢大概率会有显著上升,预计会在2.5%左右。根据费雪效应(编注:费雪效应由经济学家费雪第一个揭示了通货膨胀率预期与利率之间的关系,当通货膨胀率预期上升时,利率也将上升。),在保证实际利率基本稳定的情况下,中国市场利率未来仍有上升空间。美联储加息给中美利差缩小带来的压力进一步得到缓解。

(2)中美利差多大是才是合意的水平?

(2)中美利差多大是才是合意的水平?

从历史数据来看,中美利差并不存在固定的合意水平。

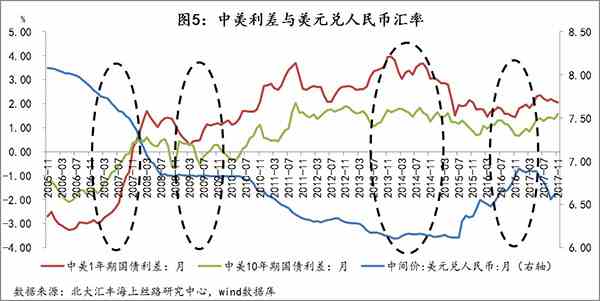

首先,通过考察2008年金融危机之前的中美利差与汇率水平可以发现,这一时间段中美利差长期为负。而且,不管中美利差处于缩小还是扩大阶段,人民币汇率均处于持续升值通道。

其次,在金融危机之后到2010年10月以及2013年3月份到2015年“8.11汇改”之前这两个阶段,人民币汇率处于相对稳定阶段,但是中美长短期利差波动区间却相对较大。长短期利差较高值与较低值相差均能达到100BP以上。

再次,“8.11汇改”之后,人民币步入持续贬值通道之后,中美利差水平波动区间却相对较小。

最后,最近一段时间中美利差相对比较平稳,但是人民币却出现了一定的升值压力。

上述事实表明,中美利差并不存在一个固定的合意水平。既然中美利差并不存在固定的合意水平,那被动加息的幅度和时间都无法科学把握。这意味着如果央行单纯考虑中美利差来制定其货币政策目标,效果也只能大打折扣。

(3)中美国债利差与短期内资本外流的关系是否稳定?

(3)中美国债利差与短期内资本外流的关系是否稳定?

影响资本流动的因素很多,中美国债利差只是其一。近两年的数据表明,短期利差与短期结售汇之间并不存在稳定的相关性,甚至会出现背离的情况,即利差增加,资本外流随之增加的情况。从中美1年期国债利差与银行贷款结售汇顺差值来看,两者经常出现方向性背离。当中美利差扩大时,资本反而出现外流。当中美利差缩小时,资本却出现流入,并且这种背离出现的频率越来越高。

更为关键的是,中美国债利差只是收益率差的一个层面。随着中国经济进入新时代,部分资产的实际收益率较前几年或许会有明显提升。因此,中美利差缩小不一定必然意味着短期资本外流压力增加。同样,即使保持了较高的利差水平,如果国内经济基本面出现问题,一样会面临短期资本外流压力。

更为关键的是,中美国债利差只是收益率差的一个层面。随着中国经济进入新时代,部分资产的实际收益率较前几年或许会有明显提升。因此,中美利差缩小不一定必然意味着短期资本外流压力增加。同样,即使保持了较高的利差水平,如果国内经济基本面出现问题,一样会面临短期资本外流压力。

(4)保汇率稳定只能靠加息吗?

决定人民币汇率的因素归根结底还是国内的基本面情况。当国内基本面向好,经济快速增长、就业压力相对较小并且通胀处于合意水平时,国内资本外流压力会很小,同时国外资本也会迅速流入国内。

此外,中国迄今为止在短期资本管制方面还是相对有效的。由于资本管制的存在,当存在资本外流压力时,资本选择“出逃”的方式和节奏受到了严格的控制,国内资本账户受到的冲击被大大削弱。再加上汇率定价机制中逆周期引子的存在,至少可以确保不重演“8.11”汇改及之后出现的汇率失控现象。真正的问题并不在于利差大小,而在于市场预期会不会再次出现逆转。一种基本面相对强势的多头货币,却被市场面相对悲观的预期搞成一种空头货币。

通过以上四个问题的分析我们可以得出,在美联储加息压力之下,中国央行选择被动加息来保汇率的思路既无必要也不可行。同样,用被动加息保汇率的逻辑用来解释当下的央行货币政策操作也失之偏颇。央行未来依然会集中精力推进金融去杠杆的步伐,稳健中性的货币政策基调明年仍将是明年的主旋律。

新闻推荐

为全面提升辖区新三板挂牌公司信息披露和规范运作水平,为2018年继续坚持“依法全面从严”原则加强监管开好局、起好步,新疆证监局于近日开始提前谋划,周密部署,妥善安排挂牌公司2017年年报监管相关工...

- 相关新闻:

-

沪指十连阳大数据:地产板块涨幅领跑 59股股价创历史新高2018-01-12 08:45工银瑞信21只权益产品回报超20%2018-01-12 12:10“是真的不能做了”:券商资管产品被禁止参与贷款类业务2018-01-12 12:55

- 猜你喜欢:

-

天然气进口增长 海关:既因需求增长 也有“煤改气”等原因2018-01-12 12:21伊利冲击“五强千亿”新目标2018-01-12 12:10建信福泽安泰FOF荣获最佳产品创新奖2018-01-12 11:27

- 评论:(打破利差幻象:中国央行不必加息保汇)